はじめに

こんにちは、海運と経済をつなぐメディアLanesです。(メディアはこちら / Twitterはこちら)今回は、日本造船業の経営を深堀していきたいと思います。この記事をご覧いただくことにより、日本国内造船上場3社の特徴を掴み、造船業のビジネスモデルや企業の特徴を理解いただくことができます。また、この記事は、

- 造船業界や企業を調査する必要があるビジネスパーソンの方々

- 造船企業に就業したい、転職者や就活生の方々

- 造船企業株にご関心のある方々

に喜んでいただける記事になっています。各社の比較のため今回は2000年から直近2022年発表までの各社約20年分の業績数字を中心に整理し、時系列分析をしています。

国内の主要な造船プレイヤーは、今治造船やジャパンマリンユナイテッドをはじめとして未上場企業が多く、なかなかその実態を知ることが難しい業界です。

今回は上場している三井E&Sホールディングス/名村造船所/内海造船所のデータを見ながら、大まかな造船のビジネスの経営数字を抑えていきます。

詳細な各企業の比較分析については有料記事となっていますが、無料部分でも造船業のイメージが持っていただけるので是非ご覧ください。それでは、本編を見ていきましょう!

分析企業

三井E&Sホールディングス

最新鋭の船舶や船舶エンジンを主軸とし、プラントや社会インフラまで事業としては多岐に渡る展開をしています。今回の分析の中では唯一純然たる造船業ではないという点を考慮する必要があります。

旧社名は三井造船でその名の通り三井グループの企業です。2018年から持ち株制に移行し、現在の体制になっています。

直近決算の売上高は5,793億円。事業セグメントは、

・船舶(289億円)

・海洋開発(3,233億円)

・機械(1,549億円)

・エンジニアリング(77億円)

・その他(795億円)

です。

ご覧いただいてわかる通り、現在において、船舶は主力事業ではなくここ数年段階的に縮小しています。

2020年の夏に、創業の地で中核の玉野事業所の造船部門を縮小する方針が打ち出され、2022年に発表された中期経営計画でも造船事業再編の方針が掲げられています。

名村造船所

大阪で創業された老舗の造船企業です。バルクやタンカーを中心とした大型商船が主力の企業となります。竣工量としては今治造船やジャパンマリンユナイテッドに次ぐ規模感を有しています。

直近決算の売上高は834億円。事業セグメントは、

・新造船(570億円)

・修繕船(153億円)

・機構・機械(58億円)

・その他(62億円)

です。新造船を軸としつつ、修繕船を手がけているという特徴もあります。

内海造船

ないかい造船と読みます。広島の尾道に拠点をおく日立造船系の造船会社です。中堅ではありますが、プロダクトミックス戦略を取っており、得意とするカーフェリーやRORO船に加えて、官公庁船等手広く展開しています。

特定の船種に特化しない分、コストやノウハウ面で経営の難しさもあると思いますが、顧客からしてみると頼れる造船所なのではないでしょうか。

直近決算の売上高は330億円。事業セグメントは、

・船舶(325億円)

・その他(10億円)

と、造船単一事業と言える企業です。

基礎分析

売上高と利益率を見る

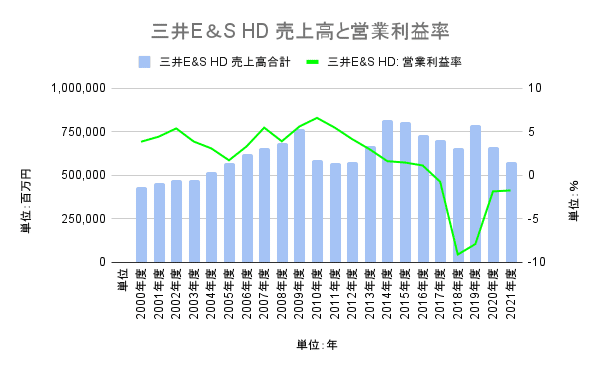

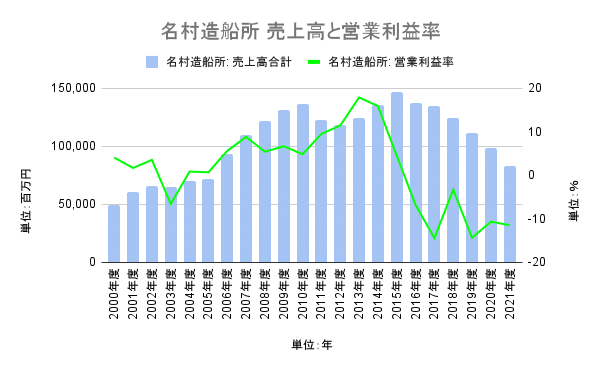

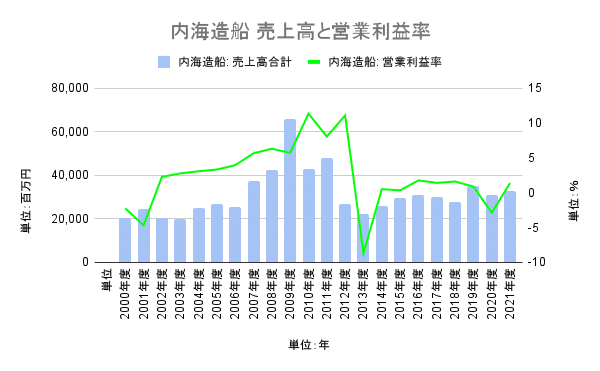

規模感は異なりますが、3社の売上高と営業利益の推移を見ていくと以下のような特徴が見受けられます。

- 2000年~2010年までにかけて各社増収もリーマンショック後に売上鈍化(2008年市況の参考記事。この半年後にリーマンショックが起こります。)

- 国内市場としては横ばいから下降トレンド

- 営業利益率が0からマイナスを推移する厳しい状況

これだけ見ても、近年は厳しい状況と言えそうです。各社ともなかなか利益が生み出しづらい構造になっていると言わざるを得ません。

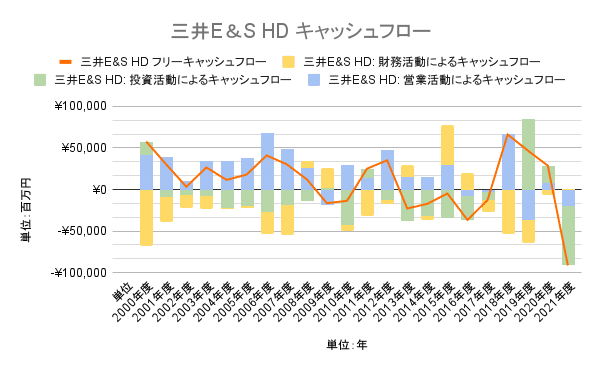

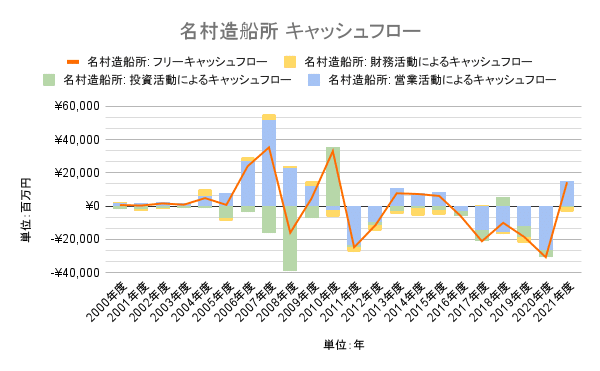

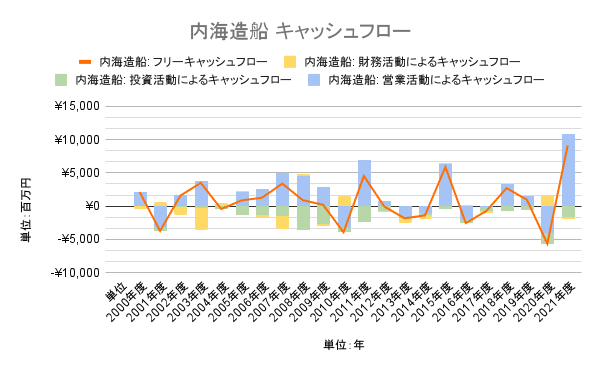

キャッシュフローを見る

キャッシュフローを簡単に説明すると、各年度のお財布の収支を示しており、以下のような要素で構成されます。

- 売上を上げる事業活動そのものによって得られるキャッシュの動きは「営業活動によるキャッシュフロー」

- 工場の建設やM&Aを通じた事業の購入、売却といった中長期的に事業に影響をもたらす活動によるキャッシュの動きは「投資活動によるキャッシュフロー」

- 銀行からの融資借入や返済、配当といったキャッシュの動きは「財務活動によるキャッシュフロー」

- 最後にそれらを足し合わせて、その年のお財布の中身が増えたのか、減ったのかを示すのがフリーキャッシュフロー

これらを見ることによって、お財布にお金が入ってきている企業なのか、出ていっている企業なのかが判断できます。それでは各社のキャッシュフローを見ていきましょう。

キャッシュフローを見て掴むことができる特徴としては、

- 毎年のフリーキャッシュフローが安定せず、年によって出入りの激しい

- 主たる要因として、営業CFが安定せずムラのある構造。営業CFがマイナスになる年も少なくないため、事業としての難しさが垣間見える

- 営業CFが安定しないため投資CFも活発ではなく、中長期的なテコ入れもあまり見通しがなさそう

が挙げられそうです。2010年までは比較的各社ともに営業キャッシュフローがプラスの年が続いていて安定感がみられますが、2010年以降は主たる事業で利益を作ることすら難しい環境のように思われます。

ここまでの基礎的な指標を見てもなかなか厳しそうな市場環境が思い浮かびます。ここから先はROICツリーによる分析をすることで、具体的な事業上のボトルネックがどこなのか、詳細を見ていきましょう。

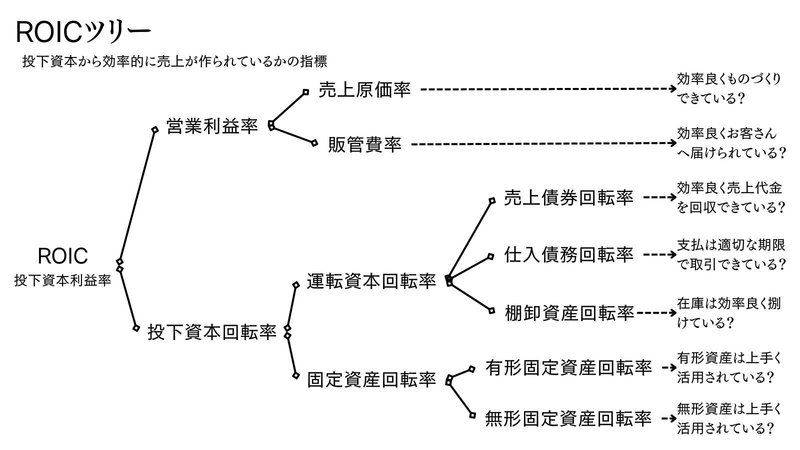

ROICツリーによる分析

ROICツリーとは

ROICツリーは資本効率性を重視する近年のトレンドの中で注目されている経営指標で、ROIC = 税引き後営業利益 / 投下資本で表されます。シンプルに事業に対して投資された金額がどれくらいの利益として返ってくるかを表していると思っていただければ問題ありません。

このROICをブレイクダウンしたROICツリーが経営分析で大変有効です。ROICはその数値の背景をより細かな要素へ分解していくことにより、どの経営指標を改善すれば良いのか、ひいてはどんなアクションをすれば良いかというところまで突き詰めることが可能です。

上にある、筆者作成の図をご覧いただくと、ROICの分子である営業利益率は、更に売上原価率と販管費率に分解され、商品の製造工程に課題があるのか、販売流通過程に課題があるのかを分けて捉えることが可能です。

同じく投下資本においても、運転資金なのか固定資産なのか、どこに競争力があり、どこに課題があるのかを明らかにすることができます。

今回はこれを使って、造船3社の経営数字の水準を確認し、造船業界の課題を見つけていきたいと思います。

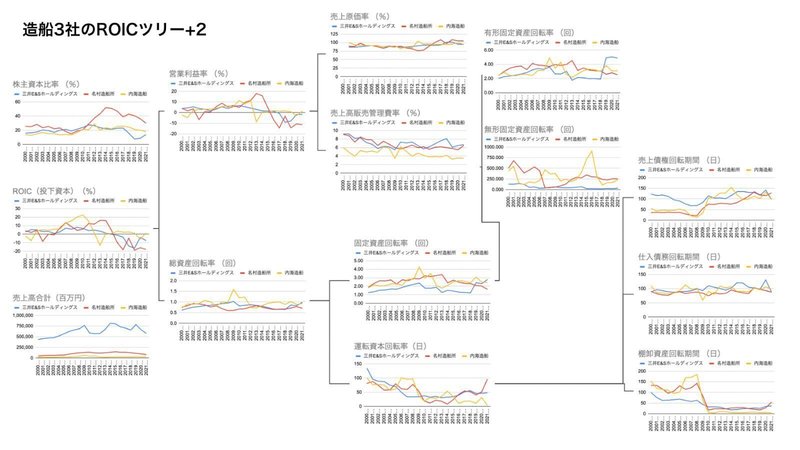

結論

早速結論から触れていきたいと思います。ROICツリー分析から見えてきた造船業界の経営課題は以下の通りです。

- 直近5年の3社のROICは−10%前後を推移しており、投資資本に対して利益が創出できていない状況である。

- 造船ビジネスの性質上、2~3年先の受注を常に獲得していく活動になっているが、受注時に想定していなかった、為替の変化、原材料費の高騰によって、工事損失引当金の計上が増えている。

- 総資産回転率は一般的な製造業よりも低い水準となっている。工場などのハードや設備投資といった有形固定資産は上手く回転しているが、知財やソフトウェアといった無形固定資産はそもそも投資が少なく、中長期的な優位性/差別化要因を作れていない。

- 運転資本回転率は20年間で改善傾向にあるが、リーマンショック以後苦しい受注状況もあってか、売上債権回転期間は悪化している。一方で棚卸資産回転期間は急激に改善がされている。

- 原価率が100%を超えており、事業活動上のボトルネックになっていることが明らかである。継続的な事業運営においては改善が必須である。

それぞれの具体的な分析を見ていきましょう。【ここから先は有料記事になります】