こんにちは、海運と経済をつなぐメディアLanesです。(Twitterはこちら)今回は、造船業界の市場動向についてまとめていきます。この記事をご覧いただくことにより、造船業界の特徴を掴み、日本と中国・韓国における造船市場の違いを理解いただくことができます。また、この記事は、

- 造船業界や企業を調査する必要があるビジネスパーソンの方々

- 造船企業に就業したい、転職者や就活生の方々

- 造船企業株にご関心のある方々

に喜んでいただける記事になっています。それでは詳細を見ていきましょう。

造船業界の市場動向

市場規模と構造

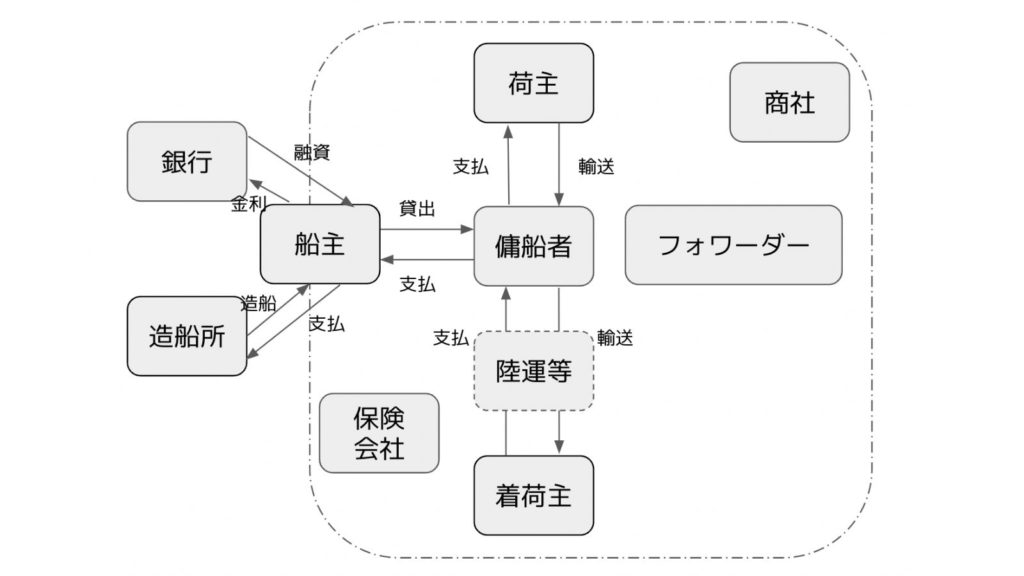

造船業界とはその名の通り船を造る製造業界であり、日本の造船業は古くから世界においてもプレゼンスのある業界です。造船は大きく見ると海運業界の一部をに担う存在であり、船を使う海上物流は日本における輸出入の99.5%を担っています。

物を運ぶニーズを生み出しているのが、荷主と着荷主であり、傭船者がその輸送を担い、輸送するための船を自社または船主から調達し、新たに必要な船は造船所に依頼して新規に造船するという構造があります。そのため、造船業界の動向や今後を考える上では、物流や海運業界全体の動きを考えることが重要です。

令和元年に公開された国交省がまとめる日本の海事クラスターの市場規模において、造船業については以下のような数字になっています。

- 造船業の国内事業所数:約1,000事業所

- 造船業の国内従業員数:約74,000名

- 国内造船業の営業収益:約2.5兆円

造船業界の成長トレンドはどうでしょうか。いくつかの統計データを見ていきましょう。

世界の種類別船腹量の推移

.png)

まず船種別の船腹量を見ていきましょう。DWTベースでは、バルカーの占める割合が最も大きく、その後原油タンカー、コンテナ船、石油製品タンカーと続きます。これらの船が需要が高い船であると言えるでしょう。また、最近ではLNG運搬船の伸びも顕著になってきているようです。

これらのグラフを見ても船の需要や物を運ぶ需要というのがこの20年拡大し続けていることがわかります。一方2010年~2013年にかけてバルカーの船腹量拡大の傾きが際立て伸びているようです。これはなぜか、次のグラフを見ることで理解できます。

世界の新造船竣工量の推移

続いては世界の新造船竣工量推移です。2021年において、世界一位は中国、二位は韓国、そして三位に日本となっています。この3カ国で世界の竣工量の95%を占めています。

日本は20年程前までは世界トップの竣工量を誇っていましたが、中国や韓国の政策的な後押しもあり、現在は少し差を広げられています。また、2021年現在を見る限り、中国と韓国はやや上昇トレンドにありますが、日本は下降トレンドになっています。

竣工量のピークは2011年となっており、リーマンショック前の好景気時に発注された船がデリバリーされたタイミングとなっています。ここで重要なのが、船のオーダーからデリバリーまでは2~3年程のタイムラグがあるため、その当時の実体経済と竣工量には差があることに注意が必要です。

これが、船腹量のグラフで傾きが大きくなっていた背景です。好景気の波に後押しされ過剰供給された船の船腹量がグラフのトレンドに現れています。2014年以降の竣工量が横ばいなのを見ても、当時が過剰供給であったのは明らかです。現在市場全体としてはやや船あまりの状況であり、それでも既存船のリプレースや環境対応の背景から一定の造船需要はキープされています。

日本造船企業の売上トレンド

こちらのグラフは日本造船工業会に所属する会員企業船舶部門の売上高推移です。竣工量の推移と相関しており、2010年頃にピークを迎えて現在は下降トレンドにあります。2010年のピークと1980年後半のボトムを除くと、日本造船業界の売上高の規模感はある一定のライン(会員企業ベースでは1.1兆円~1.2兆円程)に収束していると言えそうです。

ただこの傾向が今後も続くかどうかについては、中国・韓国と国際的な競争が強まっている中、難しい舵取りになるでしょう。グローバルな造船市場全体としては成長しているかもしれませんが、こと日本の造船市場はその成長の旨味を十分に享受できていないことが示唆されます。

造船業の3つの課題

冒頭にも記載しましたが造船業は製造業です。そのため、ビジネスモデルとしては需要があり、付加価値の高い船をいかに妥当な価格で提供できるかがポイントとなります。

結論としては造船業は現在なかなか利益を出しづらい状況に陥っています。その要素としては、

- 供給能力>需要

- 鋼材価格の高騰

- 為替の影響(国によるが日本の場合)

の3つの要素が挙げられます。

供給能力>需要

世界の新造船竣工量のグラフを再度確認いただくと分かる通り船舶建造のピークは2011年であり、この時1億総トンもの船舶建造能力があったと言えます。一方で現在の需要は6000万総トン、つまり当時ベースでの建造能力と需要との間に4000万総トンのギャップが存在しています。

当然ながらこのような市場環境では価格競争が発生し、それに耐えられなかった企業は撤退、または生き残るための統合といった動きが発生します。日本において大きな動きとしては、2013年ユニバーサル造船とアイ・エイチ・アイマリンユナイテッドの統合によるJMU(ジャパン・マリン・ユナイテッド)の誕生と続く2020年の今治造船とJMUの資本業務提携と日本シップヤードの合弁設立。

三井E&Sホールディングスも艦艇事業を2021年に三菱重工に譲渡し、商船建造については常石造船と資本業務提携の上、商船建造は常石造船に任せ、新造船事業からは撤退しました。この動きは日本に止まらず海外でも同様です。

鋼材価格の高騰

船は鋼材でできています。その鋼材価格が高騰しており造船会社の調達コストが跳ね上がっています。

上記はここ数年の鋼材価格の推移です。2020年末までは比較的安定していましたが、2021年にかけて鋼材の価格が1.3倍~1.7倍に急激に上がっています。この価格高騰は造船業にダイレクトに影響しており、価格する原材料費と上がらない船価の板挟みにあって利益が出しづらい状況になっています。

為替の影響(国によるが日本の場合)

これは場合によりますが、為替レートの変動も国際市場である海運・造船においては影響を受けます。

.png)

上記は40年分の為替レートの変化を示したものですが、2022年は近年にない水準で円安が進みました。海外からの調達が多い場合は調達価格の高騰が、鋼材価格の高騰とともに影響を及ぼしています。一方で受注の観点では追い風になっており、海外船社から見ると日本の会社に発注することのメリットは大きいはずです。

ここまではマクロ視点から造船市場を紐解いてきましたが、日本造船事業者のより詳細な経営状況や実態については、以下の記事でまとめていますので、より深く理解されたい方は是非ご確認ください。

造船業界のプレイヤー

造船業界における主要なプレイヤーを上図にまとめています。まず造船企業グループとして2トップの規模を誇るのが国営の中国船舶集団(中国)と現代重工業(韓国)です。その後の3位大宇造船海洋(韓国)、サムスン重工業(韓国)と続き、世界第5位で初めて日本の今治造船がランクインしてきます。

国土交通省作成の資料より日本の各造船企業と海外の造船企業の規模を比較したものを引用します。分析によれば日本と中国・韓国を比較すると従業員数や敷地面積で大きな差が開いているようです。今治造船やJMUは拠点毎にチャートが分かれているため、集約すればそれなりの大きさにはなりそうですが、それでも中国・韓国の全体的な規模の大きさには圧倒されます。

2005年まで世界を牽引してきた日本造船と中国・韓国との間に大きな差が生まれてしまったのはどういった要因があるのか、次の項目で見ていきます。

中国・韓国の取り組み

中国の動き

まず、世界一の規模を誇る中国船舶集団の他と異なる大きな特徴は国営企業であるということです。中国政府は予てから造船を国家的な戦略産業として成長を促してきました。

主な産業政策に「船舶工業中長期発展計画(2006-2015)」をはじめとし、野心的な目標が掲げられ、現在まで強い政府からの推進力があります。また外資投資についても奨励類、許可類、制限類、禁止類と最大4種類の分類に分けて細かく管理されており、規定に従った投資は優遇政策を受けることができました。

(出所:中国における造船産業に関する政策・法規制調査報告書)

元々は国営の中国船舶工業総工司が1999年に中国船舶工業集団(CSSC)と中国船舶重工集団(CSIC)に分割され、2019年に再び統合し中国船舶集団となったという歴史があります。当時より税制上の優遇措置を差別化したり、当時のCSSCとCSIC以外では中国籍の外航船が実質的に作れないなど、2社の独占状態であったとされています。

現在は供給能力過剰に対する政策を経て、船舶工業5カ年計画が進んでおり、造船所の再編と先進船舶の拡大に取り組んでいます。

(出所:造船市場の現状)

しかし一方で、中国の造船産業も全てに秀でている訳ではありません。中国は現状バルク船やコンテナ船といった、比較的汎用的な(付加価値の低い)船舶にシェアが偏っており、一言で言えば作りやすい船を安価で大量に生産しているのが実態です。LNG船やその他高い技術の必要な船型については大量生産ができないということもまた知っておく必要があります。

韓国の動き

韓国も中国と同様に国からの支援が手厚く、古くは1950年代より戦略的な成長産業として掲げられてきました。

韓国において最も象徴的な事例はリーマンショック後の景気後退で経営難に陥った「大宇造船海洋」が公的金融機関からの手厚い資金援助の結果窮地から脱した事例です。

供給過剰問題が明るみになった後の救済措置ということで、この公的支援による延命は正常な市場競争を歪曲するとして物議を醸しました。

(出所:造船市場の現状)

一方で韓国造船の強みは技術力です。高度な技術が必要なLNG船の新造船発注は、最新のIGU LNGレポートに記載されている2022年4月現在の情報として、現代重工業が82隻、サムスン重工業が54隻、大宇造船海洋が35隻とトップ3を韓国の造船所が独占しています。

造船業界と日本造船の今後

ここまで、造船業界の動向についてまとめてきました。市場全体で見ると物流・海運といった市場自体はコンスタントに成長しているものの、造船業界については供給過剰問題や鋼材価格の高騰により価格競争の厳しい状態が発生しており、収益を出しづらい市場環境であること、またそれに伴う統廃合や再編が起きていることに触れてきました。

日本の造船業界は世界の3番手に位置していますが、安価で大量に供給できる中国と、同じく規模と共に技術力も伴っている韓国に厳しい戦いを強いられています。日本国内でも統廃合がより進んでいますが市場環境を鑑みると民間だけでは投資余力を生みづらい状況でもあり、引き続き厳しい戦いが待っていそうです。

直近のトレンドでは環境性能の重要性が高まっており、環境関連技術によって付加価値や差別化要因を生むというのは一つの道であると言えます。しかしこれも簡単な道ではありません。その最大の理由はルールが欧州主導で作られているためです。

ルールは作る方が主導権を握り、フォロワーはそこに従うしかありません。技術には投資が必要ですので、折角投資を踏んだとしても、ルール変更によりそれが価値を無くしてしまうリスクは十分に考えられます。そのため、日本としてのルールメイクの場におけるプレゼンスの高さも必要になります。

とはいえ、荷主目線でも環境投資には投資が集まりやすい環境になっています。環境技術への投資や、付加価値の高い船も含めたポートフォリオの拡大等、安定的な収益を出すことができるロードマップをいかに描いていけるかがより重要になってきそうです。